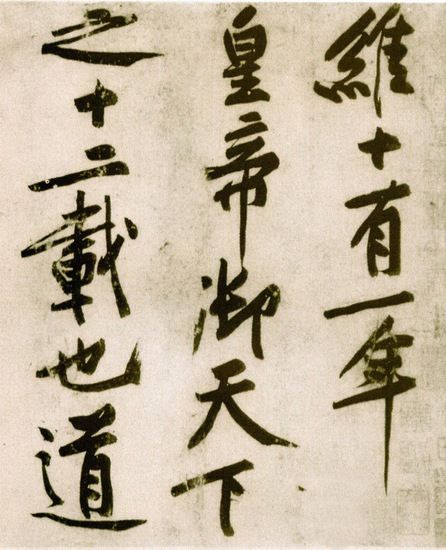

《砥柱铭》(局部)

《砥柱铭》(局部)

从《砥柱铭》到王耀辉: 艺术品信托难取“信”

中国农行副行长杨琨因涉嫌北京一家房产商事件正被有关部门调查,该房地产商便是近年以“书画收藏家”频现公众视野的王耀辉。王耀辉所控制的公司曾发行8.7亿元的艺术品信托,其中仅以黄庭坚《砥柱铭》为抵押品的一款信托就豪圈了4.5亿元信托资金??两年前就轰动一时的围绕《砥柱铭》被疑为赝品及被指伪造成交、借“艺术品信托”之名圈钱挪作他用的艺术品信托之乱象因之也再次浮出水面。

天一

今年4月起,《东方早报?艺术评论》一组关于艺术品查税的系列报道《进口艺术品“查税门”调查》、《艺术品“查税门”升级,大佬纷传被拘》、《“查税门”多米诺:被拘者增加,海关将回应》引起业界聚焦,而此前向《艺术评论》表示将于近期召开吹风会的北京海关却仍未发声。

一则与艺术品投资相关的消息日前再次重锤当前显得噤若寒蝉的艺术圈??中国农业银行股份有限公司执行董事、副行长杨琨因涉嫌京城一家房地产企业赌博事件正被有关部门调查。据知情人士透露,该房地产商便是中辉国华实业(集团)有限公司董事长、北京蓝色港湾置业有限公司打造者王耀辉。事实上,近年来以“书画收藏家”频现公众视野的王耀辉所控制的雅盈堂文化发展公司曾发行8.7亿元的艺术品信托,其中仅以黄庭坚《砥柱铭》为抵押品的一款信托就豪圈了4.5亿元信托资金,作为抵押品的这件书画曾在2010年北京保利春拍中创下4.368亿元的成交价。

据此前报道,王耀辉与先前已被海关缉查并拘留的某大型金融机构艺术品负责人过从甚密并由后者将其带入艺术品市场。尽管目前尚无证据显示“王耀辉事件”与先前被拘的多人有何直接联系,但两年前就轰动一时的围绕《砥柱铭》疑为赝品、伪造成交、借“艺术品信托”之名圈钱挪作他用的艺术品信托之乱象再次浮出水面。

“王耀辉雇佣一个叫吴群的马仔在各拍卖行买东西,从几十万、几百万买到几亿元,但很多东西买完后都未完成结款,据说欠嘉德等几家大型拍卖公司的款就有数亿元。在有的小拍卖行也欠着两三千万元。”一位知情人士向《艺术评论》说。

据不完全统计,2011年艺术品信托发行总量为550075.5万元,其中究竟还会否出现类似《砥柱铭》的情况无从统计,但“艺术品信托”行业存在的“失信”危险,必须引起审视。

《砥柱铭》结款目前仍存疑

“我接触的90%日本专家认为《研山铭》是假的,而100%认为2010年拍出天价的黄庭坚《砥柱铭》是不对的。有时候我们会发现,日本人不敢买的东西,在中国那么高价居然也有人抢着买。”81岁的日本大阪市立陶瓷美术馆名誉馆长伊藤郁太郎日前接受《东方早报?艺术评论》专访时曾如是说。

这句话的语境是在2010年6月的春拍中,一幅署名北宋黄庭坚的书法作品《砥柱铭》以4.368亿元成交。

围绕《砥柱铭》真伪的讨论当年即不绝于耳。当时任台北故宫(微博)研究员的书画专家傅申对《砥柱铭》的鉴真无疑大增作品可信度。但早年在日本求学的傅申曾撰文质疑过《砥柱铭》,而他之后的自我纠正被一些人解读为“不排除某些利益集团为获取暴利,演绎了一个时间跨度达几十年,空间跨越日本、中国台湾、中国大陆的精妙局。”不过,真伪纷争只停留在学术层面,并不影响《砥柱铭》与拍卖的一炮而红。

一位不愿具名的书画收藏家近日向《艺术评论》透露,《砥柱铭》的送拍者是台湾一收藏家,拍卖公司后以8000万元将作品买断,再制造现场“假拍”,并由王耀辉“做出”了天价成交纪录。

对于这一说法,《艺术评论》向保利一工作人员求证时,相关人员对此表示并不清楚。

但事实上,这一说法与两年前围绕《砥柱铭》的一篇报道相似,当时一份署名侯君的报道指出:从可靠渠道获悉,《砥柱铭》拍卖可能是一场极其严密的局,3.9亿元的落槌价是虚的,实际成交价据称仅为8000万元。这位要求匿名的业内人士称,做局有两种可能,一是买卖双方在谈妥成交价后,又想炒作该藏品或了解该藏品的市场价值,遂通过拍卖公司操作,拍卖公司并不知情,买卖双方为此承担全部费用。第二种可能是,买卖双方和拍卖公司达成默契,通过“假拍”各方都达到自己的目的,这种情况下拍卖公司事先知情。“两种情形中,后一种可能更大一些。”该业内人士表示,不能排除北京保利被涮的情形,但这种概率相当小。

这位藏家还透露,多年来为王耀辉横扫各路拍场的马仔名为吴群,在各个拍卖行都极为受到优待,但实际在幕后控制的人是王耀辉,目前王耀辉仍有大量拍品没有兑付,欠着几家大型拍卖公司的款项据说就有几个亿,某个规模不大的拍卖公司也被王耀辉欠款两三千万元至今没有结算。但究竟王耀辉有多少拍品未获结算谁也说不准,因为他买东西极为零散,从大拍卖行到小型拍卖行都在扫货,从几十万、几百万、几千万到上亿元的货都会买,没办法统计。2011年从嘉德和翰海两家拍卖行高价拍出的傅抱石册页、齐白石册页就是被王耀辉拿下的,金额合计高达亿元,结款情况还不清楚。

《艺术评论》记者查询中国拍卖行业协会《2010年中国文物艺术品拍卖统计公报》获知,截至填报日(2011年4月30日),2010年度上千万元的408件成交拍品中,只有237件拍品完成结算,结算率仅为58.09%。其余171件均未完全结算或未结算,涉及拍品货款达55.55亿元,但《砥柱铭》显示“已结算”。

此前,四川省收藏家协会秘书长吴道明就认为《砥柱铭》天价拍卖有炒作嫌疑,“对一幅有争议的书法作品,买家竟敢出如此天价购得,让人产生一种自拍自卖、同行勾结下的炒作拍卖之感。”

上周一位从事艺术品拍卖的行业人士更为犀利地向《东方早报?艺术评论》指出:“有的拍卖行的天价拍卖就是一场作秀,背后有更大的商业或其他目的。”暂不论《砥柱铭》日后成为艺术品信托抵押品的“资本腾挪”,单单就《砥柱铭》的真伪之争一度转化为“疑似虚假成交”。而若要判断是否真实成交的一个重要标准,就是由拍卖行或拍品卖家出示个人所得税纳税凭证(编注:拍卖公司为个人卖方代缴拍品个税,税率一般为落槌价的3%,海外回流拍品为2%,如卖方系公司则在上海的营业税率为25%并由卖方直接缴纳。)事实上,在当时媒体的质疑下,2010年8月26日下午,北京保利成立五年来首次向媒体出示了一份纳税凭证,该缴税存根显示,计税金额为3.9亿元,税率为2%,实缴税金780万元。这张凭证的开具日期是8月18日,但蹊跷的是,9日地税局称保利已经交税,且是“整体税款”,而非单件拍品。就此问题,彼时保利公司未就此回应。

上述从事艺术品拍卖的行业人士向《艺术评论》表示,“这里完全存在一个时间差,从8月9日到18日,拍卖公司和买家完全可以再演一出缴纳税款的假戏,780万元的税款对于4亿元的标的来说是区区小数,用这点钱可以换取以后更大的回报。”

抵押率过高、监管沦为形式

精明的商人王耀辉自然不会错过艺术品金融化的快车。

“顺利”拿下《砥柱铭》后,2010年9月,王耀辉联合吉林信托以这件作品为抵押,成立“雅盈堂艺术品收益权集合资金信托计划”,募集资金4.5亿元,期限为两年,并将于今年9月到期。

王耀辉的“圈钱之路”,并不始于上述这款产品,也不会就此罢手。2010年8月,国投信托发布《国投飞龙艺术品基金9号集合资金信托计划》,信托规模1.5亿元,该计划成立当天将信托基金支付给雅盈堂。2011年3月,北京信托发行《盛藏财富宝腾一号艺术品投资集合资金信托计划》,规模4亿元,雅盈堂即为投资顾问。在一份2011年中国艺术品基金排行榜单中,王耀辉控制的雅盈堂共计管理4个信托,荣膺第二的宝座。

用益信托一位艺术品信托研究员向《艺术评论》指出,以《砥柱铭》为抵押的这款信托的风险:“正常来说,房地产的信托的抵押率为50%左右,但王耀辉的这款信托,如果算上劣后级的资金,其抵押率达到了70%以上。一旦信托出现风险,很有可能导致投资者的本金损失,更不用说年化收益了。”

根据信托行业的规定,信托公司在成立信托之前须对融资方进行“尽职调查”,了解融资方的背景、投资顾问管理团队成员、过往业绩、管理人员从业经历、管理制度等,对可能存在的风险点进行测评。信托公司在进行2-3次的内部过会程序后才能通过一款信托的发行。在发行前还须将相关信息报备给监管机构??银监会。

但业内人士向《艺术评论》表示:“报备只是走一个形式,信托公司将书面材料上报给银监会。银监会并无人力与精力对每一个信托进行详尽的核实,报备并非报批。”

尽管在艺术品信托的合约中明文规定了资金流向,但在实际操作中,如果融资方、信托公司、资金托管银行蓄意做手脚,约定的投资方向很可能从艺术品转移到地产或其他领域。

利益链条何以畅通无阻?

去年秋季,国内一家信托机构曾着手开始筹备艺术品信托业务,半年后,当记者于6月6日询问其进展时,负责项目的经理表示:“我们一直关心风险,现在看来更不能操之过急,规模也不宜过大。”

他的这番言论,与2011年激进的艺术品信托、基金市场显然相悖。

据用益信托统计,2011年国内信托公司共发行艺术品信托产品45款,比2010年增加35款,增长幅度达350%。2011年艺术品信托发行规模为550075.5万元,而2010年度发行规模仅为75750万元,同比增长626.17%。进入2012年第一季度,国内信托的发行并没有退烧,各信托公司总共发行了艺术品信托产品13款,比去年同期增加了7款,增长幅度达116.67%;与去年第四季度相比则减少了1款。今年第一季度艺术品信托发行规模为181374万元,而去年第一季度发行规模为127000万元,同比增长了42.81%;与去年第四季度发行规模139200万元相比,环比增长了30.3%。

尽管如此,上述经理表示公司还是不敢贸然开发艺术品信托。他认为,目前监管当局并没有因为艺术品金融产品的创新性而限制信托公司开发这个业务,但艺术品信托真正的门槛是投资品本身的价值和未来的成长空间。实际上,艺术品信托的收益并不大,信托公司开设这个业务的主要目的是丰富产品线,稳健应该是第一位的。

目前市场上常见的所谓艺术品信托分为三类。其一,也是出现最早的是融资类,用艺术品作为抵押获得信托融资款项,这一操作方式以国投信托的产品居多。其二,是投资类,投资类艺术品信托是指在投资顾问建议下,买入艺术品,依靠艺术品自身升值为投资者带来收益的信托模式,这类产品通过引进专业的投资机构以及做结构化的安排等手段来回避风险。今年一季度发行的艺术品信托也全是投资类。其三,是管理类,这一种管理类并不是常见的,此类信托基金通常首先签约部分艺术家,再从艺术家手中直接购买作品,要求信托公司依靠管理能力去提升财产的价值, 这种模式的运作过程并不透明。此前自称为管理类的一款信托高调宣布即将成立,但因种种原因流产。

2009年6月,由国投信托和保利合作的《国投信托?盛世宝藏1号保利艺术品投资集合资金信托计划》成为国内第一只艺术品信托,一年后成立的北京保利艺术投资管理有限公司是目前国内唯一一家国有大型艺术品投资顾问机构,负责艺术品投资业务。数据显示,截至2011年10月底由保利艺术投资担任投资顾问的艺术品基金共8只,全年管理基金总规模将达到7.7亿元。该公司负责艺术品基金的项目总监何洋就曾对媒体表示,从产品数量上讲,其管理的基金以融资型居多。还有2只投资型艺术品基金的规模达到了3亿元。

前述经理向《艺术评论》表示,一般房地产信托的融资规模在1亿-2亿元,而艺术品信托做到5000万元左右就差不多了。如果动辄一两亿甚至4亿多的信托,必然是融资型的,并非真正意义上的信托,就好比房地产信托并不是拿一块地来做抵押那么简单的。信托公司在处理融资型艺术品信托业务时,比起抵押品,更多的是看重融资方的背景与实力。

在谈及艺术品信托抵押物的估值时,这位经理表示,相比于专家开个会就定出估价,信托公司倾向于认同拍卖场上的成交价,这个价格是由市场来决定的。但是,一旦遭遇拍卖公司与融资方联合作假的非道德行为,信托公司的“尽职调查”也显得十分苍白。如果真的发生拍卖公司、融资方、信托公司串通起来进行假拍、形式上进行尽职调查、融资以后未按规定使用资金,那么监管方几乎是不可能查出来的。

“确权”在信托公司的“尽职调查”中是非常重要的一环,如果融资方用于抵押的艺术品未完成于拍卖公司的结算、未获得该艺术品的权利时,是不允许被抵押的。但是,如果拍卖公司加入了非道德行为的资本游戏,那么这个利益链条就能畅通无阻了。

“拍卖公司从中可以坐收双重利益,高价拍品提升了公司的声誉,未来出货也更加便捷,还能从艺术品金融化中获得回报,这样的事情当然愿意。”一位拍卖行从业人员说。